「FXのリスクリワードってどれくらいが理想?」

「2や3がいいって本当かな‥‥」

「理想のリスクリワードが狙えるトレード戦略が知りたい」

リスクリワードが重要なのはなんとなく知っているものの、結局どれくらいに設定すべきかわからず困っていませんか。

ネット上ではよく「2や3が理想」なんて目にしますが、やみくもに信じて失敗したくないですよね。

結論:

理想のリスクリワードの定義を「より多くのトレーダーにおすすめできる汎用性の高い利食い基準」とした場合‥‥

私が考える理想値は「2」です。

誰からともなく言われている範囲と一致しますが、根拠は明確にあります。

この記事では、FX歴11年・自他ともに認めるチャートオタクの私が、以下3つについて解説します。

- 理想のリスクリワード考察に不可欠な「勝率との関係性」

- 理想値が「2」である3つの理由

- 上位足の波に乗ってリスクリワード2を狙うトレード具体例

実験用EA(自動売買プログラム)でのリサーチも交えた独自の内容となっています。

この記事を読めば、汎用的な理想値・リスクリワード2の優位性をさまざまな観点から理解することができます。

それを通じて、さらに先の段階である「最適値」の究明に必要な考え方も身につくはずです。

ぜひ最後までご覧ください。

FXのリスクリワードは2種類:比較と計算方法

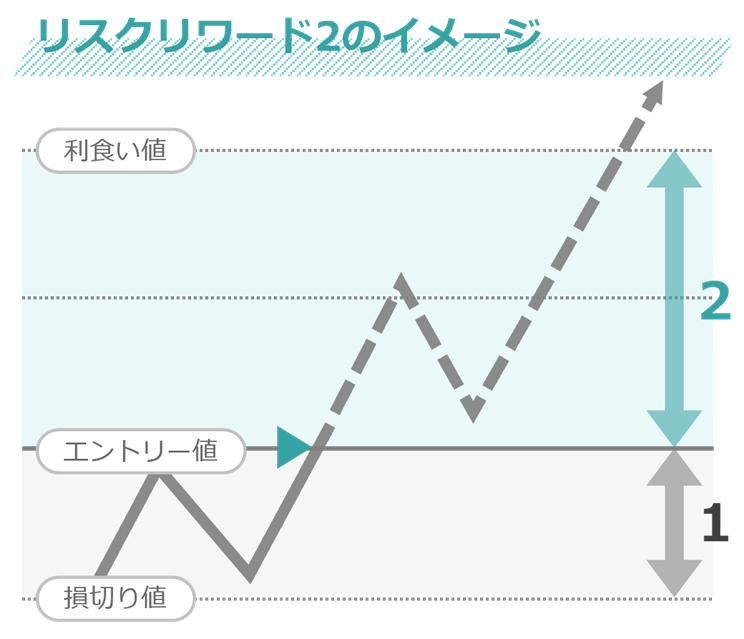

FXにおけるリスクリワードとは、「エントリー値から損切り値までの値幅を1としたときの、利益の大きさ」のことです。

数値が「1」より大きくなるほど、損小利大のトレードになります。

損益比率・リスクリワードレシオ・ペイオフレシオなど呼び方はさまざまです。

リスクリワードは、その計算式から2種類に分類できます。

- 1トレードごとに計算するリスクリワード

- 複数トレードの損益の平均で計算するリスクリワード

1トレードごとのリスクリワードは、主に「これから行うトレード」または「これから作る手法」の利食いの基準として用います。

トレーダー自身が完全に、もしくはある程度コントロール可能です。

複数トレードの平均損益で算出するリスクリワードは、「過去の一定期間のトレード」を評価・分析するために使用します。

こちらは過去の集計であるため、コントロールするという概念はありません。

この記事の主題は、1トレードごとに計算するリスクリワード(表左)の理想の数値についてです。

特に、これからトレード手法を構築しようとするトレーダー・明確な利食いの目安が欲しいトレーダーに向けた内容となっています。

1トレードごとに計算するリスクリワードであれば、損切り幅・利食い幅の単位は金額とpipsどちらでも問題ありません。

例1:

損切り幅が1万円・利食い幅が2万円の場合

利食い幅2万円 ÷ 損切り幅1万円 = 2

例2:

損切り幅が10pips・利食い幅が20pipsの場合

利食い幅20pips ÷ 損切り幅10pips = 2

例1・例2のトレードでは、いずれもリスクリワードは2です。

1:2と表記することもあります。

理想のリスクリワード究明のカギは勝率との関係性

リスクリワードと勝率は、以下のように密接に影響しあっています。

- 損益分岐点 … 互いのバランスが損益の境界線を左右する

- 負の相関 … 片方が上がればもう片方は下がる

リスクリワードの理想値を考えるうえで、「勝率との関係性」は必修の前提知識です。

順にそれぞれ解説します。

リスクリワードと勝率のバランスで決まる「損益分岐点」

FXにおいて損益分岐点とは、ある期間の収支が「プラスマイナスゼロ」になるポイントのことです。

損益分岐点はリスクリワードと勝率のバランスによって変動します。

リスクリワードと勝率の数値が損益分岐点を上回れば収支はプラス、下回れば収支はマイナスです。

以下の表で、右肩上がりの階段状に分布している「0%」が損益分岐点となります。

薄いグレーで示したのが収支マイナスのゾーン、水色が収支プラスのゾーンです。

ご覧のとおり、勝率50%・リスクリワード1でトレードを繰り返した場合、利益も損失も出ません。

ただし、表ではスプレッドなどの取引コストは考慮していないため、実際の収支はその分マイナスです。

トレード回数が増えるほど、じりじりと負け込んでいきます。

50%の勝率で利益を出すには、取引コストも加味したうえでリスクリワード1を上回るトレード手法が必要ということになります。

また、意外に思われるかもしれませんが、77%という高い勝率でもリスクリワードが0.3以下なら収支はマイナスです。

どんなに高勝率な手法であっても、損益分岐点を上回るリスクリワードが維持できなければ、取引を重ねるごとに口座残高は減っていきます。

このように、リスクリワードと勝率は密接に影響し合っています。

トレードにおいて、両者は車の両輪のように等しく重要です。

リスクリワードが高いほど勝率は下がる「負の相関」

リスクリワードと勝率のあいだには、片方が上がればもう片方は下がる「負の相関」が成立すると言われています。

リスクリワードが高く損小利大のトレードほど、勝率は低くなる傾向があるということです。

実際に検証するため、ChatGPTの力を借りて以下のようなEA(自動売買システム)を作成しました。

テクニカル的な要因をなるべく排除した、無作為な売買をさせるプログラムとなっています。

- 現在のレートが、1本前のローソク足の高値を超えたら買いエントリー

損切りは、1本前のローソク足の安値から1.5pips下のレートに設置

※売りの場合はこの逆

- 利食いは、買い・売りともに指定したリスクリワードに到達したとき

上記のトレードルールを、1〜5のリスクリワード・5つの通貨ペアに適用してバックテストを行いました。

時間軸は1時間足・検証期間は2013/10/31〜2023/10/31の10年間です。

次の表は、テスト結果から各組み合わせの勝率をまとめたものになります。

5つの通貨ペアすべてにおいて、リスクリワードが低いほど勝率が上がり、リスクリワードが高いほど勝率は下がるという結果になりました。

よって、リスクリワードと勝率のあいだには負の相関があるといえます。

のちほど役に立つ概念となりますので、頭の片隅に置いておいてくださいね。

理想のリスクリワードは「2」である3つの理由

私が現状で考える、1トレードあたりのリスクリワードの理想値は「2」です。

より幅広い層のトレーダー・多様な相場に適合しやすく、汎用的な設定値として秀でています。

新しいトレード手法の利食い条件を決めかねるようなら、とりあえず「リスクリワード2の固定」から検証を始めるとよいでしょう。

このセクションでは、リスクリワード2が理想値である理由を、パフォーマンスとメンタル双方の側面からお伝えしていきます。

あげられる理由は以下の3つです。

- 損益分岐点超えをキープするのに有利である(パフォーマンス)

- ストレス要因が少なく冷静にトレードしやすい(メンタル)

- 比較的低コスト、高いポジション回転率で資金効率がよい(パフォーマンス)

このうち2つには、さきほどお伝えした勝率との関係性(損益分岐点・負の相関)が密に絡んできます。

順に掘り下げて説明します。

理由1.損益分岐点超えのキープには「2」以上が圧倒的有利

FXで利益を出すには、損益分岐点を上回るトレードを継続的に行う必要があります。

2以上のリスクリワードを適用すれば、損益分岐点の上を行くパフォーマンスを維持しやすくなります。

1以下である場合と比べて格段に有利です。

なぜなら、勝率をコントロールするのは困難なため、リスクリワードを上げて損益分岐点超えを担保するほうが簡単だからです。

勝率は、過去のトレード履歴から導き出される後付けの数値にすぎません。

適切な検証によってある程度の予測は可能ですが、未来の正確な勝率は誰にもわかりません。

そのため、勝率に依存度の高い手法は、ささいな要因から損益分岐点割れのリスクと隣り合わせになります。

また、仮に予測どおりの勝率で一連のトレードが展開されたとしても、勝ち負けがきちんと交互に訪れるとは限りません。

分布はしばしば偏ります。

以下の損益表は、すべて勝率50%のシミュレーション結果を示しています。

5連勝後に5連敗、5連敗後に5連勝。

どんなに偏っていても、勝率50%には変わりありません。

さきほど検証に使ったEAの成績を、具体例として振りかえってみましょう。

EUR/USD・リスクリワード1の勝率は、10年間のトータルで46.1%でした。

今回テストした組み合わせのなかでは、もっとも高勝率です。

ところが、2014年6月の1か月間を抜き出してテストすると、勝率は約4割減の18.6%にまで落ちこみます。

どの期間を抽出しても、まんべんなく一定の勝率で推移する手法など存在しないのです。

こういった「変動・偏り」などの特性をふまえれば、勝率の完全なコントロールは不可能であると言えるでしょう。

したがって、高勝率でないと損益分岐点超えを維持できない手法は、パフォーマンスが不安定になりやすいです。

一方、リスクリワードは、トレーダー自身の手で比較的容易に制御できます。

50%だった勝率が40%まで落ちても、リスクリワード2のトレードを続けていれば収支はプラスです。

不確実な勝率を補い、安定して損益分岐点より上の水準をキープするには、1以下のリスクリワードでは心もとないでしょう。

理由2.ストレス要因が少なく冷静にトレード可能

過度のストレスは、トレードにおいてさまざまな弊害を招きます。

以下は、ほんの一部の例です。

- 適切な損切りができなくなる

- ルール外のエントリーをしてしまう

- 過剰な取引量でトレードしてしまう

- 恐怖でエントリーできなくなる

このような事態を避けるためには、長く実践してもストレスを感じにくい取引戦略が有効です。

「2」のように中庸なリスクリワードは、ストレスフリーなトレード手法の構築に大きく貢献します。

連敗しても資金を取り戻しやすく、極端な低勝率に苦しむことが少ないためです。

それぞれの詳細をご覧ください。

「2」以上なら、連敗しても資金を取り戻しやすい

前述したとおり、勝率には偏りと変動がつきものです。

どんなに優秀と思われるトレード戦略でも、連敗は避けられません。

連敗時に受けるストレスは、リスクリワードを低く設定しているトレーダーほど大きくなります。

資金の回復に、より多くの勝ちトレードが要求されるからです。

たとえば、以下の条件でトレードを行い、3連敗したケースで考えてみましょう。

- 口座残高50万円でスタート

- 損切りが口座残高の4%になるように、毎回ロット計算

上記の条件なら、3連敗での損失の合計は5万8,810円です。

リスクリワード0.5で3連敗した場合、損失を取り戻すには6.0911回の勝ちトレードが必要となります。

6回勝ってもなお、910円のマイナスです。

トレーダーによっては心理的な負担が大きいかもしれません。

豆腐メンタルな私は、想像しただけでも手汗がにじんできます。

では、リスクリワード2ならどうでしょうか。

3連敗の損失を埋め合わせるには、1.5406回の勝ちトレードが必要です。

2回勝てば、収支は1万7,990円のプラスに転じます。

リスクリワード0.5の場合より、だいぶ気楽にトレードできるのではないでしょうか。

6回勝ってようやく収支トントンまでこぎ着けた、リスクリワード0.5とは対照的ですよね。

この差は、トレーダーのメンタルの安定に大きく影響します。

リスクリワードを適切な範囲で高く設定することにより、連敗時のストレスは著しく減少します。

その結果、冷静なトレードを続けやすくなるでしょう。

「3」以下なら、極端な低勝率に苦しむことが少ない

高リスクリワードの適用で、連敗時のプレッシャーが減り、トレードのストレスは緩和される可能性があります。

だからといってリスクリワードを上げすぎれば、今度は極度の低勝率に悩まされることになるでしょう。

記事の前半でお伝えしたように、リスクリワードと勝率の間には負の相関が存在します。

たとえば、リスクリワード10を適用すると、取引のほとんどが負けトレードで終わることになります。実験用EAにおけるEUR/USD・リスクリワード10のテストでは、勝率はわずか9.62%でした。

ちなみに最大連敗数は、怒涛の40回です。

損失への耐性は個人で異なりますが、おそらく多くのトレーダーがストレスを感じるのではないでしょうか。

ルールの優位性を疑ったり、さらなる負けに対する恐怖から、次のエントリーシグナルに従うのが難しくなるかもしれません。

先物トレーダーであり、コーチとして数多くのプロトレーダーを育ててきた心理学者でもあるアンドリュー・メネカー氏は、書籍のインタビューで次のように語っています。

“モメンタムトレーディングは、数えきれないくらいの負けトレードを耐え忍ばなければならないがゆえに、成功する人は非常に少ない”

引用元:ティム・ブールキン/ニコラス・マンゴー著『プロ・トレーダー』日経BP社(2016/5/6)

キャパシティを超える高リスクリワード戦略もまた、トレードのストレス要因となりえるのです。

その点、リスクリワード3以下であれば、極端な低勝率に苦しむことが少なく一般的に受け入れられやすいでしょう。

特に損切りに強いストレスを感じるトレーダーの場合、まずはリスクリワード2から試すことをおすすめします。

理由3.低コスト・適度なポジション回転率が資金効率に貢献

リスクリワードは、トレードの資金効率に少なからぬ影響を及ぼします。

理想値の称号にふさわしく、リスクリワード2は資金効率の面でもバランス感覚に優れています。

その理由を、コストパフォーマンスとポジション回転率、2つの観点から考察してみましょう。

「1」以下のトレードはコスパが悪い

トレードには、スプレッドや取引手数料などのコストがかかります。

取引のたびに課せられるため、1度のトレードで得られる利益が少ない手法ほどコストの負担は増加します。

さきほど検証したように、同じ条件下で同額を稼ぐのに必要なトレード数は、リスクリワードが低いほど多くなります。

リスクリワード0.5と2では、4回強の差がありましたね。

それはすなわち、リスクリワード0.5のトレードにかかるコストは、リスクリワード2の約4倍であることを示しています。

リスクリワードが低いほど、コストパフォーマンスは落ちるということです。

「コスパの悪いトレード」は、資金効率の低下につながります。

さらに実戦では、マイナススワップやスリッページ・イベント発生時の急激なスプレッド拡大など、イレギュラーなコストもたびたび発生します。

割にあわないトレードをしたくなければ、リスクリワード1以下は適格でない可能性があります。

「3」以上のトレードではポジション回転率が落ちる

かといって、リスクリワードが高ければ高いほど資金効率がよいというわけではありません。

リスクリワードが上がった分、利食いに要する時間が増えて、ポジションの回転率が下がるためです。

記事前半に登場した実験用EAで、リスクリワードごとのトレード回数を比較してみましょう。

やはり、リスクリワードが高いほどトレード数は減っていますね。

1と2・2と3の間のギャップが大きい印象です。

逆に3〜5では、そこまで劇的な落差はみられません。

トレード回数が減ってポジションの回転率が低下すると、資金効率も下がります。

資金を長時間、証拠金として寝かせてしまうことになるからです。

したがって、高いリスクリワードもまた、資金効率を落とす原因となりえます。

資金効率を重視するトレーダーが3以上のリスクリワードを狙うなら、資金を遊ばせておく時間を減らす工夫が必要になるでしょう。

それに対して、リスクリワード2のトレードでは、特に対策しなくてもある程度のポジション回転率を維持できます。

リスクリワードの理想値「2」を獲りにいくトレード戦略

テクニカル分析の視点から見ても、リスクリワード2はトレーダーを選ばない汎用性の高い設定値です。

しかしながら、リスク以上のリターンを獲りにいくのですから、ある程度エントリーポイントは絞りこまなければなりません。

ここでは、リスクリワード2を狙えるおすすめのトレード戦略を紹介します。

端的に言うと、上位足の波に沿った押し目買い・戻り売りです。

ダウ理論を土台とするオーソドックスなアイデアですが、実践レベルまで練りあげれば大きな武器となるでしょう。

概要から具体例まで、順に解説します。

概要:上位足の進行方向に順張りの押し目買い・戻り売り

リスクリワード2のトレードに、そこまで高度なテクニカル分析は必要ありません。

エントリーポイントの条件はたったの2つです。

- 損切り注文をタイトに設置できること

- なるべく一方向にレートが動きやすいポイントであること

これらを満たすもっともシンプルなトレード戦略として、私は上位足の進行方向に仕掛ける押し目買い・戻り売りをおすすめします。

とはいえ、上位足の進行方向をどのように判断するか・押し目買い、戻り売りをどのタイミングで行うかによって、同じ順張り戦略でもトレードの選択肢は無数に派生します。

今回ご紹介するのは、テクニカル分析の王道「ダウ理論」がベースのトレード手法です。

私が人生初の月間収支プラスを達成したときに使っていた、思い入れのある手法でもあります。

上位足・エントリー執行足どちらとも、波の進行方向は以下のように定義します。

- 上昇トレンド:直近の安値を終値2本下抜けて確定していない状態

- 下降トレンド:直近の高値を終値2本上抜けて確定していない状態

これらの条件で判定した、上位足とエントリー執行足のトレンドがそろったら、その方向にのみ押し目買い・または戻り売りを仕掛けていきます。

本家のダウ理論よりもかなり簡素で実践的なルールとなっています。

具体例:日足の上昇トレンド時、1時間足の足並みがそろったら押し目買い

実際のチャートで押し目買いの具体例を見てみましょう。

上位足は日足・エントリー執行足は1時間足に設定します。

先ほど定義したトレンド判定の条件に加え、買いエントリー執行のトリガーを以下のように定めました。

- 買いエントリーの前提:上位足とエントリー執行足が、ともに上昇トレンドの定義を満たしていること

- 買いエントリーのトリガー:

① 1時間足のローソク足の高値もしくは安値が、2本続けて切り下げている状態で、

② 最新のレートが「1本前の1時間足のローソク足の高値 + 1.5pipsを上回ったら」買いエントリー

損切りは1時間足の直近安値 – 1.5pipsに、利食いはリスクリワード2となるレートに設置します。

以下のチャート画像のピンク色の垂直線は、日足・1時間足ともに2023年7月28日18:00を示しています。

ローソク足Aは、日足が上昇トレンドに転じたポイントです。

続いてローソク足Bで、1時間足のトレンドも上昇に転じました。

以降は日足と1時間足のどちらかで上昇トレンドの定義が崩れるまで、1時間足でトリガーが発生するたびに買いエントリーを執行します。

2日間で3勝1敗となりました。

上記のチャートを見るかぎり、「むしろリスクリワード3以上のほうがよいのでは?」と思われるかもしれません。

しかし、毎回このように素直な値動きをしてくれるほど相場は優しくありません。

順張り戦略の場合、短期間でトレンド転換を繰り返す小動きな相場では、「ダマシ」のシグナルが連発します。

今回の例のように、波がある程度進行した後でエントリーするタイプの手法では特に注意が必要です。

むやみに高いリスクリワードを狙うと、往復ビンタをくらうことになるでしょう。

その点リスクリワード2なら、ダマシに遭ってもぎりぎりで利食いできる場面が多くあります。

鋼のメンタルも、厳密なテクニカル分析も不要であるがゆえに、再現性が高い。

それこそが、このたびお伝えした手法の最大のメリットです。

高勝率・低リスクリワードで負け越しているトレーダーにとっては、もってこいのリハビリとなるでしょう。

過去検証でリスクリワードの理想値を「最適値」に格上げしよう

この記事では、以下のような内容をお伝えしました。

- 理想のリスクリワードは「2」

- 勝率との関係性(損益分岐点・負の相関)をふまえて読み解く、リスクリワード2の優れたバランス感覚

- リスクリワード2を狙った順張り戦略

参考にしていただければ幸いです。

なお、リスクリワード2は、あくまで汎用的な理想値となります。

トレード手法の構築・改善で仮説として用いるにはたいへん重宝しますが、すべての手法にとって「最適値」であるとは限りません。

個々のトレード手法における最適値は、過去検証をやってみなければわかりません。

過去検証によって導き出されたリスクリワードの最適値は、堅牢なトレード手法の根幹をなす重要なパーツとなるでしょう。